「得するのは誰?」という疑問の裏にある不信感とは

「キャッシュリッチ節税」「法人化コンサル」などの言葉をネットで調べると、

関連ワードには「怪しい」「詐欺」「危ない」といったネガティブな言葉が並んでいます。

これを見て、「やっぱりちょっと不安だな…」と思った方も多いのではないでしょうか?

実はそれ、とても自然な反応です。

というのも、これらのサービスは「税金が減る」「お金が残る」といった得する話をうたっているため、

一部の人から「そんなにうまい話があるわけない」「結局、得するのは一部の人だけじゃないの?」と疑われやすいのです。

さらに最近は、「節税=ズルい」「合法でもグレー」といったイメージを持つ人も増えていて、

特にSNSや口コミサイトでは実態をよく知らないまま不安をあおるような記事も少なくありません。

でも、ちょっと立ち止まって考えてみてください。

本当に「得するのは一部の人だけ」なんでしょうか?

それとも「得しない人には、共通する原因」があるのでしょうか?

このブログでは、そうしたなんとなくの不信感の正体を、順を追って解き明かしていきます。

難しい専門用語は使わずに、僕自身が「知識ゼロから始めた経験」をもとに、できるだけわかりやすくお伝えします。

「なんか怪しそう…」と思っていたものが、

実は知らなかっただけだったと気づくかもしれません。

まずは一緒に、その第一歩を踏み出してみましょう。

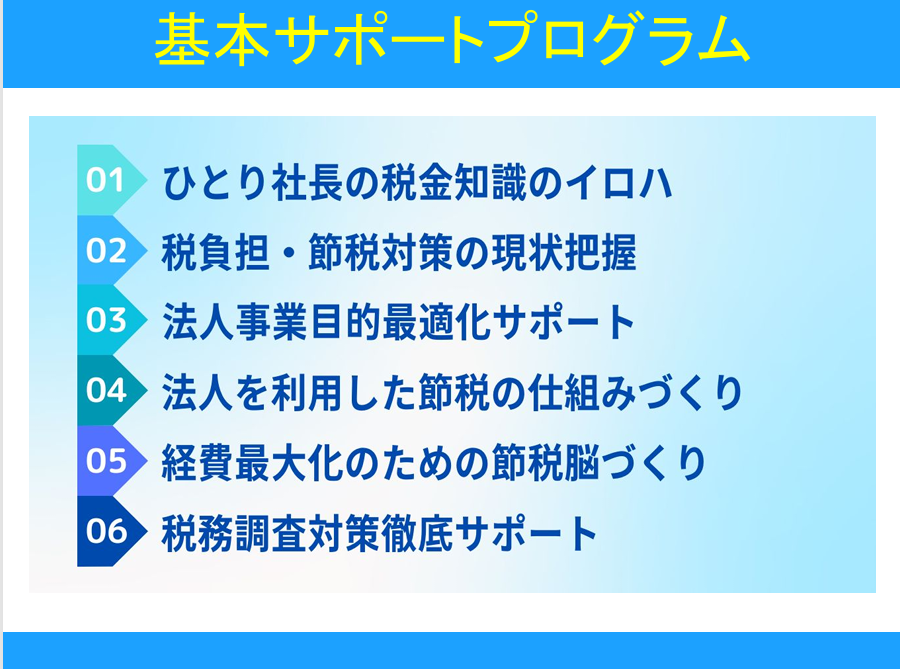

税理士こうのキャッシュリッチシステムとは?その仕組みをざっくり解説

「キャッシュリッチ節税システム」って聞くと、なんだかすごく特別で、

「自分には関係ないんじゃないか?」とか、「なんか裏ワザっぽくて怪しいな…」って感じる方も多いと思います。

でも、実はやっていることはとてもシンプル。

簡単に言うと、法人を使って合法的にお金を守る仕組みのことなんです。

たとえばこんなこと、ありませんか?

- 一生懸命稼いでも、気づいたら税金でごっそり持っていかれる

- 顧問税理士に「節税の相談をしても、はっきりした答えが返ってこない」

- 保険や積立は勧められるけど、「それって本当に得なの?」と不安になる

そんな悩みに対して、「まずは仕組みを整えて、お金が残る経営体制を作ろう」と教えてくれるのが、税理士こうさんのシステムです。

具体的には

- 会社で使える「旅費規程」をつくって、出張費を経費にできるようにしたり

- 役員社宅の制度を使って、家賃の一部を会社負担にしたり

- 役員報酬を戦略的に決めて、所得税や社会保険料を抑えたり

といった、会社の仕組みを整えることで、ムダな税金を減らし、将来に備えてキャッシュ(現金)を残す方法を提案してくれるのです。

よくある「節税商品を売り込む」スタイルではなく、

社長のライフスタイルに合わせてオーダーメイドで設計するのがポイント。

税理士こうさんは、これを「攻めの節税」ではなく「守りの節税」と位置づけています。

もちろん、法律の範囲内で行うものなので、「脱税」や「グレーゾーン」ではありません。

顧問税理士が教えてくれない、制度を使った節税の王道といったほうが正確かもしれません。

「もっと早く知っていれば…」

実際に利用している方の多くが、そう口にしています。

この章ではまず、「キャッシュリッチ節税」という言葉の中身が、

どんな仕組みで、どんな人にとって効果的なのか、ざっくりイメージしてもらえたら十分です。

顧問税理士や他社コンサルと何が違う?比較で見える特徴と注意点

「節税って、税理士さんがやってくれるんじゃないの?」

そう思っている方にこそ、知っておいてほしい違いがあります。

多くのひとり社長や個人事業主が頼りにしているのが顧問税理士。

ですが、実は顧問税理士がやってくれるのは節税ではなく、申告であることが多いのです。

顧問税理士がしてくれること、してくれないこと

申告とは、税金を正しく計算して、期限内に提出するためのサポート。

これはもちろん大切な仕事です。

ですが、「どうすれば税金を合法的に減らせるか?」という節税のアドバイスまでは対応してくれないことがほとんど。

なぜかというと、税理士には「リスクを避けること」が強く求められるからです。

もし、税理士が提案した節税策が税務署に否認されたら、クライアントとの関係が悪化したり、責任を問われるリスクがあります。

そのため、あえて節税に触れず、安全第一のアドバイスにとどめているケースが多いのです。

「正しく払う」はできても、「うまく残す」までは届かない

こうした守りのスタンスでは、今の時代に必要なお金の戦略が足りないと感じる方も増えています。

「もっと手元にお金を残したい」

「将来の資産形成まで考えた設計をしたい」

そんな声に応えてくれるのが、税理士こうのキャッシュリッチ節税システムです。

こう先生のサポートは、ただの節税テクニックではない

このコンサルの大きな特徴は、節税のテクニックを教えるのではなく、仕組みそのものを一緒に作っていくことにあります。

顧問税理士が「申告を代行する人」だとすれば、

こう先生は「お金を守る設計図を一緒に描いてくれるパートナー」という立ち位置。

たとえば…

- 役員社宅を使って、住居費を会社経費として処理する

- 旅費規程を導入して、出張費をより柔軟に経費化する

- 役員報酬を最適化して、社会保険料と税額のバランスを整える

こういった設計を、一人で悩まず、講師と一緒に実行できる形に落とし込んでいけるのが最大の魅力です。

他のコンサルと何が違うのか?

最近では「節税コンサル」と名乗るサービスも増えています。

でも、契約してみると「動画を見て終わり」「テンプレ資料だけ渡されて、自分でやってください」というケースも少なくありません。

一方、こう先生のサービスでは、Zoomやチャットを通じて個別に相談できる体制がしっかり整っています。

不明点をすぐに聞けて、実際の行動まで一緒に進めていけるため、知識ゼロからでも安心です。

忘れてはならない注意点

ここまで読んで、「良さそう」と感じた方もいれば、「本当に必要なのかな?」と迷う方もいるでしょう。

それで正解です。

どんなサービスも、「誰にでも100%向いている」なんてことはありません。

大切なのは、自分の今の状況に合っているか?を冷静に判断することです。

たとえば…

- 今の事業規模

- 利益の出方

- 法人化のタイミング

こうしたポイントを踏まえて、合うかどうかを見極めるのがベストです。

「気になるけど不安…」という方は、無料相談で直接聞いてみるのがおすすめです。

無理に申し込む必要はありませんし、聞いてみて「やっぱり違ったな」と判断するのも大切な選択です。

でも、何も知らないままで判断すると、後から「もったいなかったな」と後悔することもあります。

“得するのは一部の人だけ”という噂は本当か?

「キャッシュリッチ節税って、結局得してるのは一部の人だけでしょ?」

こんな声を見かけたことがあるかもしれません。

正直に言うと、この噂、まったくの嘘ではありません。

でも、それが「怪しい」とか「詐欺っぽい」って話につながるのは、ちょっと違います。

なぜなら、成果に差が出るのにはちゃんとした理由があるからです。

✔成果に差が出る一番の理由は、「仕組みを活かせているかどうか」

たとえば、「旅費規程を入れれば節税になる」と聞いても、

制度を知っているだけか、事業に取り入れているかで結果はまったく変わってきます。

つまり、「制度を知って終わり」ではなく、

実際に活用できているかどうかが、節税効果の明暗を分けているのです。

✔向いていないケースも正直にお伝えします

キャッシュリッチ節税は、どんな人にも万能なわけではありません。

たとえば、以下のようなケースでは効果を感じにくいかもしれません。

- 売上がほとんどない、副業レベルの事業

- 事業とプライベートの支出をしっかり分けられない人

- 制度の仕組みにまったく興味が持てない人

もちろん、導入サポートや丸投げサービスもありますが、

本人が「お金を残す意識」を持っていないと、どうしても制度が宝の持ち腐れになります。

逆に言えば

「何をやったらいいか分からないけど、お金を守りたい!」

という気持ちさえあれば、向いている可能性は十分あります。

✔成功する人に共通するある考え方

実際に成果が出ている人たちに共通しているのは、

「節税=小手先のテクニック」ではなく、

経営を整える一つの手段として使っているという点です。

- 事業を続ける中で、お金の流れをしっかり設計したい

- 将来の資産形成まで視野に入れて動きたい

- 知らないまま損するより、知って選びたい

そんな人たちが、キャッシュリッチ節税の仕組みを味方につけて、

実際にキャッシュを残すことに成功しています。

◎得するかどうかは仕組みを活かす意識しだい

「一部の人しか得しない」という噂の正体は、

使いこなせていない人が損しているだけのことも多いのです。

制度は、正しく使えばちゃんと成果が出ます。

でも放置していれば、当然効果もありません。

あなたが「仕組みを知って、活かしたい」と思っているなら、

それだけで得する側に入るチャンスはあるんです。

初期費用や契約条件が高額?コスト構造と費用対効果を検証

「キャッシュリッチ節税って、高いって聞いたけど…」

「初期費用で●●万円って、本当にそこまで出す価値あるの?」

そう思った方、正直に言って、それはごく自然な感覚です。

僕も最初はそうでした。

特に、税金やコンサルって「目に見えるモノじゃない」ので、

お金を払う前に「何が得られるのか」が見えにくく、不安になりやすいんですよね。

でも、冷静に見てみると「なぜ高く感じるのか?」「実際どこまでサポートしてくれるのか?」

その理由がしっかりあるんです。

✔そもそも料金はいくらくらい?

プランによって違いはありますが、たとえば次のような費用感です:

- 【ベーシックプラン】:55万円(当日即決価格)〜

- 【キャッシュリッチプラン】:90万円〜

- 【プラチナプラン】:130万円〜

※金額は時期や特典によって異なる場合があります。

たしかに安くはないですが、これには以下のような具体的なサービスが含まれています。

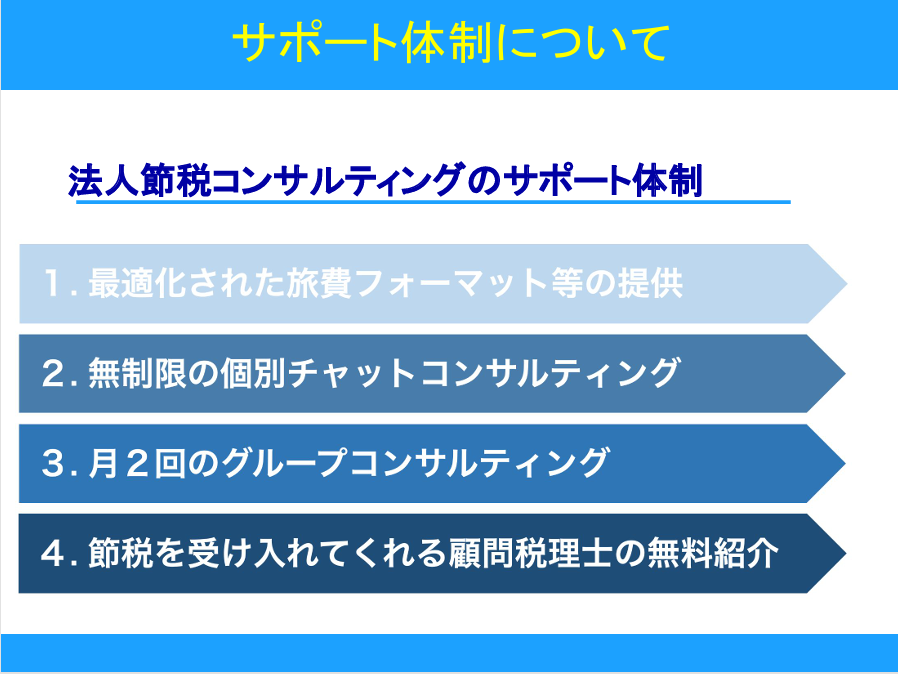

✔この価格に含まれている中身とは?

キャッシュリッチ節税システムでは、以下のようなサポートがパックになっています。

- 法人化に関するアドバイス・準備サポート

- 旅費規程、役員報酬、社宅制度などの導入支援

- 各種規程の丸投げ作成代行

- 税理士や認定講師との個別Zoomサポート(回数無制限プランも)

- チャット相談は無制限で対応

- コンサル動画の無期限閲覧

- 実際の節税額をシミュレーションしながらの個別プラン設計

つまり、一回限りの相談ではなく、実務まで一緒に伴走してくれるのが特徴です。

✔高いか安いかは「どれくらい戻ってくるか」で見るべき

このサービスの本質は、「費用」ではなく「回収できるかどうか」で判断するべきです。

たとえば、旅費規程や役員報酬の調整だけで

年間100万〜300万円以上の節税ができるケースも少なくありません。

つまり

- 6か月で60万円のコンサル費

- でも1年で150万円の税金が減った

こんな状態になれば、実質90万円のプラスになるわけです。

さらに節税スキームは、仕組みを一度作れば毎年使えます。

つまり、1年で回収→2年目以降はずっと得をし続けるという状態が見込めます。

✔こんな方にはコスパ悪く感じるかも…

とはいえ、どんな人でも得できるとは限りません。

たとえば、以下のような方は費用対効果が合わない可能性があります。

- 年間の売上が100万円以下

- 会社経費をあまり使っていない(仕組みが活かせない)

- 節税にあまり興味がなく、制度運用をやる気がない

このような場合、せっかくの制度も使いきれず、

「結局高いだけだった…」となってしまうかもしれません。

◎費用だけで見ると高く見えるが、仕組みの価値で見ると安くなる

キャッシュリッチ節税は、単なる相談料ではなく、

「これからのあなたのお金の流れを根本から変える仕組みを手に入れる」ためのサポートです。

たしかに価格だけを見れば安くはありません。

でも、「仕組み」で毎年100万円以上の手残りが変わるとしたら、どうでしょうか?

大切なのは、「その仕組みを使いこなせる状態を一緒につくる」こと。

興味がある方は、まずは無料相談で、あなたの事業規模に合っているか確認してみてください。

次の章では、実際に得している人と後悔している人の共通点を、リアルな体験者の声から見ていきましょう。

結局“得している”のは誰なのか?リアルな体験者の声から分析

ここまで読んでいただいた方の中には、こんな疑問を持っている方もいるかもしれません。

「結局、本当に得してる人ってどんな人なの?」

「逆に、後悔してる人は何がうまくいかなかったの?」

ここでは、実際にキャッシュリッチ節税システムを使った方のリアルな声をもとに、

成果が出た人・イマイチだった人、それぞれに共通するポイントを見ていきましょう。

✔得している人に共通する3つの特徴

まずは、節税に成功してお金が残るようになったという人たちの共通点です。

①素直に仕組みを取り入れた人

→「旅費規程?難しそう…」と思いつつも、アドバイス通りに導入。最初の一歩を踏み出したことで、一気にお金の流れが整った。

②小さな疑問でも相談していた人

→「これって経費になる?」「役員報酬ってどう決める?」などを遠慮せずに質問。チャットやZoomをフル活用して、モヤモヤをためなかった。

③会社とお金を守る意識が強い人

→「とにかく稼げばいい」ではなく、「ちゃんと残す」ことを大事にしていた。節税を単なる技ではなく、経営の一部として捉えていた。

こうした方たちは、実際に年間100万〜300万円以上のキャッシュを守れているという声もありました。

✔一方、後悔してしまった人に多い傾向

逆に、「思ったより効果を感じなかった」「途中で放置してしまった」という方には、以下のような傾向があります。

①自分でやらずに放置してしまった

→制度の設計だけ受けて、運用を後回し。結局手をつけず、税金はそのまま支払うことに…。

②質問や相談をしなかった

→「また後で聞こう」「迷惑かも」と思って連絡せず、小さなミスや疑問が積もって不信感に。

③「すぐに大きく得できる」と思っていた

→制度はあくまで仕組み。導入してすぐ何百万も得られると思ってしまい、現実とのギャップにがっかり。

つまり、サポートが手厚くても、本人が使い切れなければ宝の持ち腐れになってしまうのです。

✔実際の声をご紹介(一部抜粋)

🗣株式会社FRONT INNOVATION三浦さん

「年間で1,000万円以上の節税効果を実感しました。

以前は法人・個人ともに手元にお金が残らなかったのですが、制度を導入してからは安心して経営に集中できるようになりました。」

🗣株式会社LaughLast中井さん

「旅費規程の導入だけで、なんと500万円以上の節税になりました。

顧問税理士は一度もこういった提案をしてくれなかったので、こう先生に出会えて本当によかったです。」

🗣インターネット事業・米津さん

「右も左もわからない状態でしたが、チャットやZoom相談を通じて、法人化・節税の仕組みまで一気に整えられました。

今では会社にもしっかりお金が残るようになっています。」

こうした実例を見ても、「本当に得しているのはどんな人か?」が少しイメージしやすくなったのではないでしょうか。

◎節税は使えば得するけれど、使わなければ変わらない

キャッシュリッチ節税システムは、「やれば誰でも即成功!」という魔法の道具ではありません。

でも、「やるべきことをやれば、ちゃんとお金が残る」ことは実例が証明しています。

逆に言えば

制度を知っても行動しなければ、何も変わりません。

「自分はどっちのタイプになりそうか?」

そんな視点で考えてみてください。

もし「やってみたいけど、自分に合っているか不安…」と思ったら、

あなたの事業規模・収支状況ではどうか?向き不向き診断ポイント

「キャッシュリッチ節税って、自分にも関係あるのかな?」

そんなふうに思った方は、まずこの3つのチェックを試してみてください。

制度の特性上、向いている人・向いていない人がいるのは事実。

ここをしっかり押さえることで、無理に導入して後悔する…なんて事態も避けられます。

チェック1:あなたの売上・利益は一定以上ありますか?

キャッシュリッチ節税は、利益が出ている人ほどメリットを受けやすい制度です。

目安としては、

- フリーランス・個人事業主→年商300万円以上

- 副業・兼業の方→利益100万円以上

このくらいの規模があれば、制度の恩恵を十分に受けられる可能性があります。

逆に、収入が少ない段階では、「節税よりまず収入アップ」が先というケースもあるので注意が必要です。

チェック2:事業を今後も継続する予定ですか?

この制度は、単年で終わる節税テクニックではありません。

継続的に使うことでキャッシュが貯まり、将来の資金繰りや引退後の備えにもつながっていきます。

そのため、「今年だけ稼げればいい」「もうすぐ事業をたたむかも…」という人には不向き。

逆に、これから数年スパンで事業を続けていきたいという方にとっては、かなり有効な仕組みです。

チェック3:税金や制度に不安がありませんか?

もしあなたが、

「税金ってよくわからない」

「節税って、結局どれが正しいの?」

と感じているなら、それはむしろ大きなチャンスです。

キャッシュリッチ節税では、プロが制度設計や実行までサポートしてくれるため、税金に苦手意識がある人ほど頼れるパートナーが得られる仕組みになっています。

制度の内容を丸暗記する必要もなし。専門家がサポートしてくれるから、安心して始められます。

あなたはいくつ当てはまりましたか?

2つ以上が「YES」なら、あなたのような人にこそ、この制度が役立つかもしれません。

向き不向きを正しく見極めることで、制度の効果は大きく変わります。

LINEの無料相談なら、あなたの状況に合わせて丁寧に確認できます。

気になる方は、まずは一歩踏み出してみてくださいね。

“仕組みを知っている人だけが得をする”は本当だった

「結局さ、知ってる人だけ得するんでしょ?」

そんなふうに思ったこと、ありませんか?

正直に言うと、キャッシュリッチ節税はまさにその仕組みを知ってるかどうかで差が出やすい制度です。

なぜなら、制度の構造自体がちょっと裏技っぽく感じられるから。

でも、裏でこっそりズルをしているわけではなく、ちゃんと税理士が監修した合法的な節税法なんです。

ここでは、「どんな経営者に向いているか」「なぜ知ってる人が得をするのか」を、わかりやすく紹介します。

なぜ知ってるだけで得になるのか?

キャッシュリッチ節税は、簡単に言えば「お金を使うことで減らす」ではなく、「お金を残しながら減らす」ことができる仕組みです。

でも、これは学校でも教わらないし、普通の税理士さんもあまり提案してくれない内容。

だから、

- 知ってる人は、毎年しっかり現金を残していく

- 知らない人は、「今年も思ったより税金多かったな…」で終わる

という差が、どんどん開いていくんです。

効果が出やすいのは、こんな人

以下のような人は、特にキャッシュリッチ節税の恩恵を受けやすいタイプです。

売上や利益がある程度安定してきた人

たとえば、フリーランスで年商300万〜1000万以上の方や、法人化して数年経つような人。

毎年「税金、けっこう取られるな…」と感じ始めたら、まさにチャンスです。

「お金を守りたい」という意識がある人

単に「たくさん稼ぎたい」だけでなく、「手元に残したい」「家族のために蓄えたい」と考えている人にはピッタリ。

この仕組みは守る力を高める節税法です。

計画的に動けるタイプの人

仕組みを理解した上で、ちゃんと手続きや準備を進められる人ほど、最大限の効果を得られます。

もちろんプロがサポートしますが、ちゃんと聞いて動けるかも意外と大事なんです。

あなたも「知ってる側」になれる

この制度の一番すごいところは、「知ってるだけで損を防げる」点。

しかも、

- 難しい会計知識は不要

- 仕組みはプロが設計してくれる

- 使うかどうかは、知ってから決められる

というのが特徴です。

つまり、「知って損することは一切ない」ってことです。

まずは無料相談で、自分に合うのかどうかだけでも聞いてみる。

それだけでも、十分知ってる人の仲間入りです。

迷っている今が、一番もったいない時間かもしれませんよ。

こういった節税スキームに共通する注意点とリスク管理

「税理士が言ってたから大丈夫でしょ」

「みんなやってるらしいし、安心だよね」

そんなふうに、なんとなく信じて動くのは、実はとても危険です。

たとえ制度が合法であっても、「絶対に失敗しない節税法」なんてものは存在しません。

どんな仕組みにも、メリットとデメリットはセットでついてくるものです。

ここでは、キャッシュリッチ節税のようなスキームを活用する際に、必ず意識しておくべき注意点とリスクの考え方についてお話しします。

チェック1:中身を理解せずに契約しないこと

一番よくあるのが、「言われるがままにハンコを押してしまう」パターン。

確かに、節税ってむずかしそうに見えます。でも、だからこそ、自分の言葉で説明できるレベルまでは理解しておくことが大切なんです。

- 「なぜこの方法が節税になるのか?」

- 「どうして法人化するのか?」

- 「何をやったらアウトなのか?」

この3つくらいは、最低限しっかり押さえておきましょう。

チェック2:「節税=正義」にならないように注意

たしかに、税金が減ること自体はうれしいことです。

でも、節税だけにこだわりすぎると、本来の目的を見失ってしまいます。

節税はあくまで手段であって、目的は「お金を残す」「事業を成長させる」ことのはず。

そのバランスを忘れてしまうと、「節税のためにムリな投資をした」「事業と関係ない保険に入った」なんて本末転倒な結果にもなりかねません。

チェック3:すべてを丸投げしない

もちろん、プロの力を借りることは悪いことではありません。

でも、「自分は何も知らなくていいや」と、完全に任せきりにするのは危険です。

なぜなら、最終的な責任はあなた自身にあるから。

たとえば、後から「脱税だった」と指摘されても、「知らなかった」では通用しません。

だからこそ、自分で納得してから動く。わからないことは、何度でも聞く。

それが、社長としての守りの力になります。

不安があるなら、確認してからでOK

このブログでは、「怪しい」とか「詐欺では?」という疑問が生まれる背景まで、正直にお伝えしてきました。

それでもまだ、「自分には合ってるのかな?」と不安に感じるのは当たり前です。

でも逆に言えば、しっかり不安を感じられる人のほうが、リスク管理ができる人です。

キャッシュリッチ節税も、法人化も、きちんと理解して活用すればとても頼もしい仕組み。

ただし、それは「納得して選んだ人」にとって、という前提があることを忘れないでください。

もし「仕組みだけでも知っておきたい」「一度、プロの意見を聞いてみたい」と思ったなら、

ぜひ無料相談から始めてみてください。

納得のいく選択は、正しく知ることから始まります。

まとめ|キャッシュリッチ節税を活かすかどうかは「使う人次第」

キャッシュリッチ節税は、うまく活用すれば、手元にしっかりお金を残せる仕組みです。

でも、どんなに良い節税方法でも、「自分に合っているかどうか」を見極めないと、逆に後悔することもあります。

たとえば、刀(かたな)って強そうですよね?

でも、持ち方を間違えれば、自分がケガをしてしまいます。

キャッシュリッチ節税も、武器ではなく道具と考えてください。

つまり、どう使うかによって、結果が変わるということです。

ポイントは「全体像を知ってから判断する」こと

ここまで読んでいただいた方は、

- キャッシュリッチ節税ってどんな仕組みなのか?

- どんな人に合っているのか?

- 注意すべきポイントは何か?

この3つが、ある程度イメージできてきたと思います。

あとは、「自分にとって本当に必要なものか?」を、冷静に判断するだけです。

もちろん、自分だけで決めきれないこともあると思います。

そのときは、専門家に相談する勇気も、立派な判断力のひとつです。

最後にひとこと:あなたは選べる立場にいます

この記事をここまで読んでくれたあなたは、すでに「怪しいかも?」という疑いだけで終わらず、ちゃんと調べて、知ろうとしている人です。

それって、とても大事なことなんです。

だって、「知らないまま避ける」のと、「知った上で選ばない」のは、全然ちがうから。

だからこそ、正しい情報を持った選べる側になることが、あなたの経営にとって一番大きな武器になるはずです。

迷ったら、まずは無料相談で話してみよう

「いまの売上や利益でも使えるのか?」

「自分の場合は法人化したほうがいいの?」

「保険の話が出てきて不安になった…」

そんな疑問がある方は、無料相談を受けてみることをおすすめします。

無理な勧誘もありませんし、あなたの状況を整理するだけでも十分価値があります。

あなたの大切なお金と時間を、ムダにしないためにも、

まずは「知ること」から、一歩を踏み出してみてください。

一緒に、残せる経営を目指していきましょう!